企业雇佣季节工、临时工到底按工资薪酬还是按照劳务报酬处理?这不仅在个人所得税适用不同税目,在需不需要发票上也有很大区别。

1.企业雇佣季节工、临时工到底按工资薪酬还是按照劳务报酬处理?

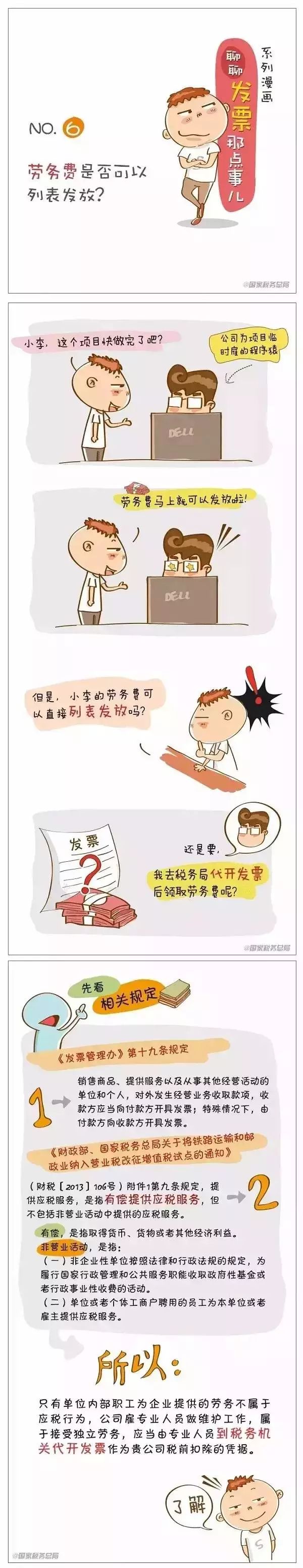

这不仅在个人所得税适用不同税目,在需不需要发票上也有很大区别。比如企业雇用专业人员做信息系统维护工作,支付劳务费时直接列表发放即可还是需要去税务局代开发票入账?

接下来

我们就以图的方式给大家普及一下:

2.平时劳务费没有发票怎么办?如何取得发票?怎么做账?

1、公司在外面找了一个技术人员帮单位做了一个设计,方案做完了,但是该技术人员说无法提供发票,单位没有发票如何支付费用?

2、单位没有会计,找了一个兼职的,该兼职会计每次直接就支付了自己的费用,凭证后面什么都没有,直接做到劳务费里面了。有没有问题?

3、建筑单位承包到工程后又分给一些包工头去做,包工头带了一队人马就干上了,干完傻眼了,要工程款时候没发票,怎么办?

接下来我们来分析一下

其实,上述问题我们提炼来看,归集出一个共同点,那就是劳务费列支问题!

在这个万众创业的年代,作为独立的个人,依靠自己的一技之长兼职赚点外快很正常,很多企业也经常寻找个人干一些项目,但是最终发票都会成为交易完成的卡点,财务规范的单位得要发票入账,而个人往往不想提供发票的。

思考:

为什么非的要发票,公司请的人干活就不能造个表,代扣个税,然后发放?

不能!

财税2016年36号文关于增值税的征税范围规定,销售服务、无形资产或者不动产,是指有偿提供服务、有偿转让无形资产或者不动产属于增值税征税范围,但是单位或者个体工商户聘用的员工为本单位或者雇主提供取得工资的服务除外。

所以,和单位有劳动合同关系的员工为单位提供的服务不属于增值税征收范围,支付员工的工资可以造表发放,不需要员工为单位提供发票。

而独立劳务提供方均不属于和单位有雇佣关系的个人,应该按规定缴纳增值税,同时提供正规发票。

个人无法开具发票,均可通过税务机关代开的形式开具。

很多人就说,你真是站着说话不腰疼,谁不知道要代开发票啊,代开发票存就是麻烦啊!税重,很多人不愿意去开,劳务报酬的个税高,划不来。代开流程很多人不懂,搞不懂,非常不愿意去。

对于这些问题和困难,也不是不能解决,要不你就通过劳务派遣公司,由劳务派遣公司安排人给你干活;要不你就直接雇佣别人,签劳动合同,按照职工来对待,这样就不用发票,当然这种方式你就得考虑为签订合同员工购买社保的事,可能更麻烦吧,我想也不符合你请人临时干活的初衷吧。

个人不愿意去你就去,个人嫌税重,你就和对方签订一个包税的价格,把税金开进发票。一方面满足了个人只拿税后收入的要求,一方面满足公司入账的要求。两全其美。

所谓包税,不是说纳税义务发生了改变,纳税义务还是个人的,只是说这部分钱企业帮忙支付了,而且把金额开到发票里面,个人只拿税后酬劳。

比如和个人谈好税后劳务费是31000

设:该笔酬金税前金额为X

则:个人应缴增值税A=X/(1+3%)×3%

个人应缴城建税B=X/(1+3%)×3%×7%

个人应缴个人所得税C=〔X/(1+3%)〕×(1-20%)×30%-2000

「附加和地方教育附加免」

由于税后报酬=税前报酬-应缴增值税-应缴城建税-应缴个人所得税

故:

31000=X-[X/(1+3%)×3%]×(1+7%)-{[X/(1+3%)]×(1-20%)×30%-2000}

求出一个税前报酬的值,那么就按照这个报酬去申请代开发票:

企业实际承担的费用也就是X

个人取得的劳务费就是31000

X-31000就等于交的各项税费

账务处理

借:销售费用—劳务费X

贷:银行存款31000

其他应付款—代扣增值税A

其他应付款—代扣城建税B

其他应付款—代扣个人所得税C

代扣代缴税时:

借:其他应付款—代扣增值税A

其他应付款—代扣城建税B

其他应付款—代扣个人所得税C

贷:银行存款X-31000

以上是关于几个劳务费的处理问题,希望能够对大家能够有所帮助!

湘公网安备 43010202001085号

湘公网安备 43010202001085号