11月4日,财政部党组书记刘昆指出,将扩大综合所得征税范围,完善专项附加扣除!

1.健全以所得税和财产税为主体的直接税体系,适当提高直接税比重,强化税制的累进性。

2.完善个人所得税制度,适当扩大综合所得征税范围,完善专项附加扣除项目。

3.深化增值税制度改革,畅通增值税抵扣链条,优化留抵退税制度设计。

4.规范税收优惠政策,进一步加强非税收入管理。

注:1.本表所称全年应纳税所得额是指依照《中华人民共和国个人所得税法》第六条的规定,居民个人取得综合所得以每一纳税年度收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。

2.非居民个人取得工资、薪金所得;劳务报酬所得;稿酬所得和特许权使用费所得,依照本表按月换算后计算应纳税额。

三、超实用!个人所得税税前扣除

一次性给大家说清楚

1.基本减除费用

是最为基础的一项生计扣除,全员适用。考虑了个人基本生活支出情况,设置定额的扣除标准,即每月5000元,一年就是60000元。

2.专项扣除

即“三险一金”(基本养老保险、基本医疗保险、失业保险、住房公积金),通常在扣除个税起征点之后,第二项需要扣除的就是三险一金。

各地区三险一金的缴纳比例不同,“三险”一般由国家或省(自治区、直辖市)人民政府规定的缴费比例或办法实际缴付的金额。

单位和职工个人缴存住房公积金的月平均工资不得超过职工工作地所在设区城市上一年度职工月平均工资的3倍,具体标准按照各地有关规定执行。单位和个人超过上述规定比例和标准缴付的住房公积金,应将超过部分并入个人当期的工资、薪金收入,计征个人所得税。

3.专项附加扣除

1)、子女教育:

子女接受全日制学历教育和学前教育,每个子女每月可扣除1000元,每年可扣除12000元。

2)、继续教育:

学历教育每月可扣除400元,每年可扣除4800元;技能职业继续教育、专业技术职业资格继续教育在取得证书当年可抵扣3600元。

3)、大病医疗:

个人支付超过15000元部分的医药费用支出,每年可抵扣金额不超过60000。

4)、住房贷款利息:

本人或其配偶购买中国境内的首套住房贷款利息可参与个税抵扣,每月可扣除1000元,每年可扣除12000元。

5)、住房租金:

工作城市没有房产,可以执行住房租金抵扣。不同城市的抵扣标准不同,一般扣除标准有每月800元、1100元、1500元。

6)、赡养老人

(1)独生子女每月可扣除2000元,每年可扣除24000元。

(2)非独生子女每人分摊,每月可扣除≤1000/X。

4.其他扣除

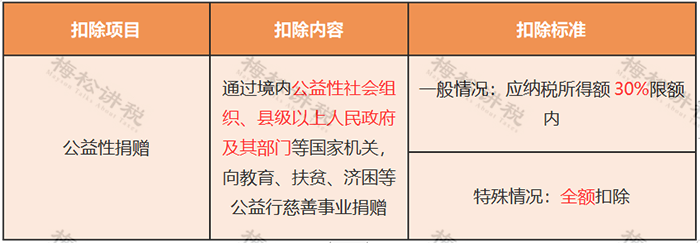

5.公益性捐赠

湘公网安备 43010202001085号

湘公网安备 43010202001085号