不同途径取得农产品发票,能否抵扣,如何抵扣,能否加计进项税额,相关规定散见于多个文件,加上税率的频繁调整变动,实务操作中许多人都对相关政策颇感困惑,本文通过归纳总结并对现行政策规定进行梳理,让您知其然知其所以然。

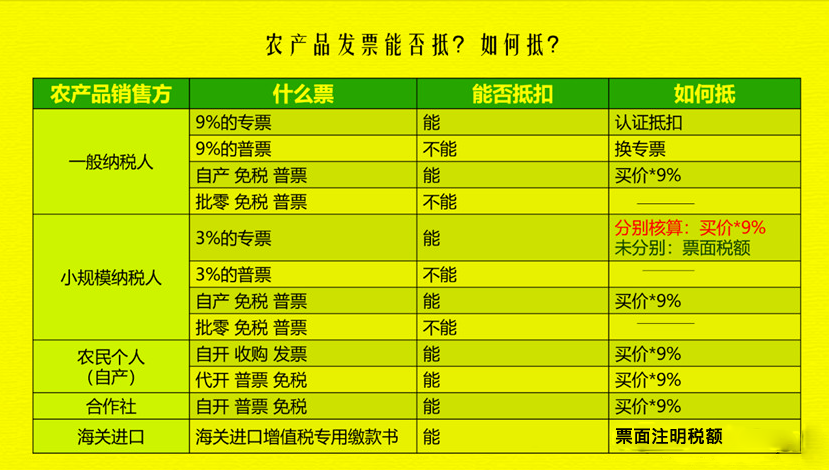

一、取得的农产品发票能否抵扣,如何抵?

政策依据:

《增值税暂行条例》第八第二款第(三)项:购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和11%(注:现为9%)的扣除率计算的进项税额,国务院另有规定的除外。进项税额计算公式:

进项税额=买价×扣除率

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1《营业税改征增值税试点实施办法》第二十五条规定,购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价13%(注:现为9%)的扣除率计算的进项税额。计算公式为:

进项税额=买价×扣除率

买价,是指纳税人购进农产品在农产品收购发票或者销售发票上注明的价款和按照规定缴纳的烟叶税。

购进农产品,按照《农产品增值税进项税额核定扣除试点实施办法》抵扣进项税额的除外。

自2017年7月1日起实施的《财政部、国家税务总局关于简并增值税税率有关政策的通知》(财税〔2017〕37号)第二条规定,纳税人购进农产品,按下列规定抵扣进项税额:

(一)除第(二)项规定外,纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%(注:现为9%)的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%(注:现为9%)的扣除率计算进项税额。

(二)营业税改征增值税试点期间,纳税人购进用于生产销售或委托受托加工17%税率货物的农产品维持原扣除力度13%不变(注:现为10%)。

(三)继续推进农产品增值税进项税额核定扣除试点,纳税人购进农产品进项税额已实行核定扣除的,仍按照《财政部、国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)、《财政部 国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)执行。其中,《农产品增值税进项税额核定扣除试点实施办法》(财税〔2012〕38号印发)第四条第(二)项规定的扣除率调整为11%;(注:现为9%)第(三)项规定的扣除率调整为按本条第(一)项、第(二)项规定执行。

(四)纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证。

(五)纳税人购进农产品既用于生产销售或委托受托加工17%(注:现为13%)税率货物又用于生产销售其他货物服务的,应当分别核算用于生产销售或委托受托加工17%(注:现为13%)税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和11%(注:现为9%)的扣除率计算进项税额。

(六)《中华人民共和国增值税暂行条例》第八条第二款第(三)项和本通知所称销售发票,是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票。

自2018年5月1日起实施的《财政部、税务总局关于调整增值税税率的通知》(财税〔2018〕32号)规定,纳税人发生增值税应税销售行为或者进口货物,原适用17%和11%税率的,税率分别调整为16%、10%。纳税人购进农产品,原适用11%扣除率的,扣除率调整为10%(注:现为9%)。纳税人购进用于生产销售或委托加工16%(注:现为13%)税率货物的农产品,按照12%(注:现为10%)的扣除率计算进项税额。

自2019年4月1日起实施的《财政部、税务总局、海关总署关于深化增值税改革有关政策的公告》(财政部、税务总局、海关总署公告2019年第39号)第一条规定,增值税一般纳税人(以下称纳税人)发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%;原适用10%税率的,税率调整为9%。第二条规定,纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

二、农产品抵扣率的调整及加计农产品进项税额的规定

2016年4月30日以前,增值税税率有17%、13%,0%。购进农产品,可以根据增值税暂行条例的规定,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额扣除。2016年5月1日至2017年7月1日,增值税税率有17%、13%、11%、6%、0%。根据增值税暂行条例及财税〔2016〕36号附件1第二十五条的规定,购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价13%的扣除率计算的进项税额。也就是说在2017年7月1日之前并没有加计农产品进项税额的政策。2017年7月1日之后,加计后的扣除率为13%、12%、10%(注:有可能是11%),具体情况见上图。11%的扣除率什么情况下可能出现呢?根据总局的答复,纳税人2019年3月31日前购进农产品已按10%扣除率扣除,2019年4月后领用时用于生产或委托加工13%税率的货物,统一按照1%加计抵扣,不再分区所购进农产品是在4月1日前还是4月1日后,这时的扣除率就是10%+1%=11%。

自2017年起连续三年,农产品适用税率实现三连降,从13%税率下调至9%,每次税率下调,农产品扣除率也相应进行了调整。2019年4月1日起,农产品深加工企业的进销税率差从4%减少为3%,销项税率与扣除率的差减少,相应的应纳税额也会减少,这对企业属于利好。

和以前一样,财政部 税务总局 海关总署公告2019年第39号也明确了两方面内容:一是普遍性规定,伴随税率调整,纳税人购进农产品,扣除率同步从10%调整为9%。二是特殊规定,考虑到农产品深加工行业的特殊性,对于纳税人购进用于生产或委托加工13%税率货物的农产品,允许其按照10%的扣除率计算进项税额。关于10%扣除率有以下几个要点:

(一)关于10%扣除率的适用范围问题

按照规定,10%扣除率仅限于纳税人生产或者委托加工13%税率货物所购进的农产品。另外,按照核定扣除管理办法规定,适用核定扣除政策的纳税人购进的农产品,扣除率为销售货物的适用税率。

(二)纳税人按照10%扣除需要取得什么凭证

可以享受农产品加计扣除政策的票据有三种类型:一是农产品收购发票或者销售发票,且必须是农业生产者销售自产农产品适用免税政策开具的普通发票;二是取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书;三是从按照3%征收率缴纳增值税的小规模纳税人处取得的增值税专用发票。需要说明的是,取得批发零售环节纳税人销售免税农产品开具的免税发票,以及小规模纳税人开具的增值税普通发票,均不得计算抵扣进项税额。

(三)纳税人在什么时间加计农产品的进项税额

与2017年“四并三”改革时一样,纳税人在购进农产品时,应按照农产品抵扣的一般规定,按照9%计算抵扣进项税额。在领用农产品环节,如果农产品用于生产或者委托加工13%税率货物,则再加计1%进项税额。比如,5月份购进一批农产品,购进时按照9%计算抵扣进项税额;6月份领用时,确定用于生产13%税率货物,则在6月份再加计1%进项税额。

来源:每日税讯

湘公网安备 43010202001085号

湘公网安备 43010202001085号