一、案例简介

(一)交易基本情况

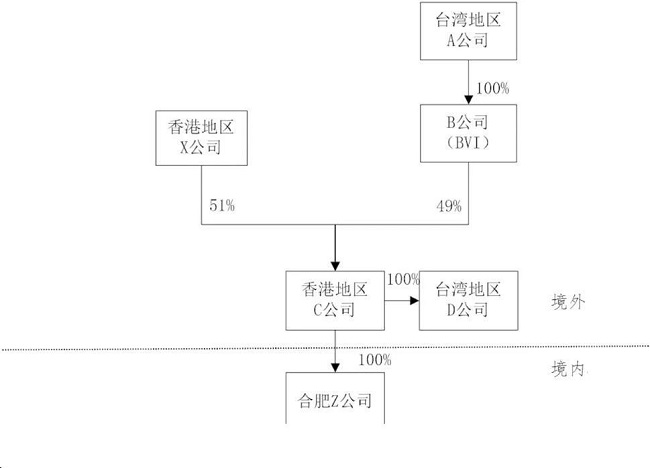

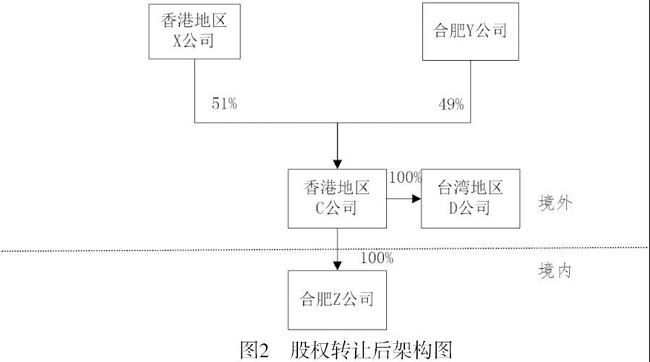

2018年8月,中国台湾地区A公司(以下简称“台湾地区A公司”)及其下属英属维尔京群岛(BVI)B公司(以下简称“B公司”)与中国境内合肥Y有限公司(以下简称“合肥Y公司”)签订股权转让合同,B公司将其持有的中国香港地区C公司(直接转让标的,以下简称“香港地区C公司”)49%的股权转让给Y公司,从而间接转让了中国境内合肥Z公司(间接转让标的,以下简称“Z公司”)100%的股权,股权架构见图1、图2。

图1股权转让前架构图

(二)交易各方情况

1.转让方基本情况

B公司是根据英属维尔京群岛法律设立并存续的公司,是台湾地区A公司的全资子公司,无实际经营。A公司是中国台湾地区上市公司,是一家笔记本电脑代工企业,主要经营笔记本电脑、液晶电视、手机及各种电子零件的制造及销售业务。

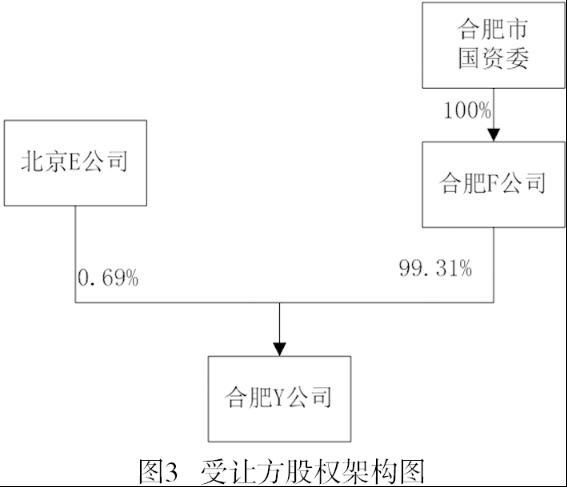

2.受让方基本情况

合肥Y公司是中国境内居民企业,成立于2018年,注册资本14.43亿元。其由北京E公司和合肥F公司共同投资设立,从事股权投资、管理及信息咨询业务,其实际控制人为合肥F公司,合肥市国资委100%控股合肥F公司。受让方股权架构见图3。

3.标的企业基本情况

合肥Z公司是中国境内居民企业,成立于2011年,是香港地区C公司投资设立的外商独资企业(有限责任公司),注册资本2.65亿美元,主要从事计算机硬件、软件系统及配套零部件、办公自动化设备的研发和生产。

4.中间层企业基本情况

香港地区C公司是根据中国香港地区法律设立并存续的有限责任公司,由香港地区X公司和B公司共同投资设立,成立于2011年,注册资本3亿美元,主要从事投资控股及贸易相关业务。其下属台湾地区D公司(分支机构,非独立法人)主要为集团提供技术支援服务。其中,香港地区X公司为中国香港地区上市公司。

(三)企业备案情况

台湾地区A公司及其下属B公司因集团整体发展策略,决定于2018年转让香港地区C公司49%的股权,从而间接转让了合肥Z公司100%股权。期间,转让方企业代表前往主管税务机关咨询相关涉税事宜,认为转让标的为中国香港地区公司股权,可不在中国缴纳所得税。

主管税务机关认真对照相关法律法规进行判定,立即将上述情况纳入跟踪管理,并及时向上级税务机关汇报相关情况。受让方合肥Y公司作为政府投资方代表,也前往税务机关进行情况说明和政策咨询。2018年8月,台湾地区A公司和B公司委托中国台湾地区某会计师事务所作为代理人与主管税务机关取得联系,就该股权转让事宜进行再次沟通。主管税务机关按照《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号,以下简称“7号公告”)相关要求请企业提交资料,并就该案件进行审核分析。

二、分析审核情况

(一)关于合理商业目的的因素分析

1.根据7号公告第五条和第六条进行分析

根据7号公告第五条,与间接转让中国应税财产相关的整体安排符合以下情形之一的,不确认其为直接转让中国居民企业股权:非居民企业在公开市场买入并卖出同一上市境外企业股权取得间接转让中国应税财产所得;在非居民企业直接持有并转让中国应税财产的情况下,按照可适用的税收协定或安排的规定,该项财产转让所得在中国可以免予缴纳企业所得税。

此次股权转让不是在公开市场进行的交易,且如果由B公司直接转让合肥Z公司的股权,该项财产转让所得在中国需要缴纳企业所得税。因此,此次交易不适用本条的豁免条款。

根据7号公告第六条的规定,间接转让中国应税财产同时符合以下条件的,应认定为具有合理商业目的:交易双方的股权关系符合相关规定;本次间接转让交易后可能再次发生的间接转让交易相比在未发生本次间接转让交易情况下的相同或类似间接转让交易,其中国所得税负担不会减少;股权受让方全部以本企业或与其具有控股关系的企业的股权(不含上市企业股权)支付股权交易对价。

股权转让方B公司与股权受让方合肥Y公司不具有相互持股的关联关系,且股权受让方并未以该企业或与其具有控股关系的企业的股权(不含上市企业股权)支付股权交易对价。因此,不能直接认定该交易具有合理商业目的。

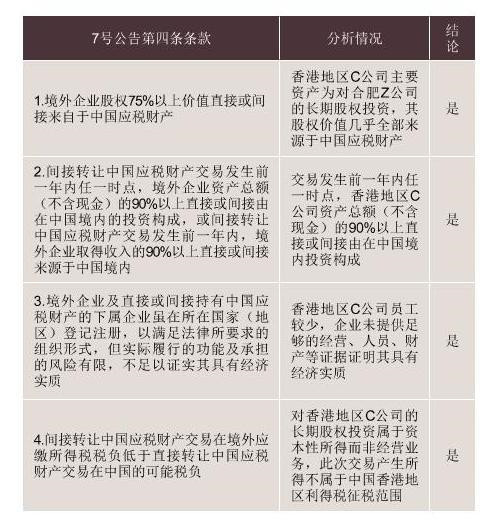

2.根据7号公告第四条进行分析

(二)初步结论

综上分析,主管税务机关认为该间接股权转让的整体安排应直接认定为不具有合理商业目的,按照《中华人民共和国企业所得税法》(以下简称《企业所得税法》)第四十七条的规定,重新定性该间接转让交易,确认为直接转让合肥Z公司股权的交易,对转让所得征收非居民企业所得税。该项股权转让存在通过实施不具有合理商业目的的安排,间接转让了中国居民企业股权。

三、处理方案

(一)纳税人、扣缴义务人的确定

根据7号公告和《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号,以下简称“37号公告”)等文件相关规定,B公司有来自于中国境内的股权转让所得,是本次股权转让的纳税义务人。

根据7号公告第八条的规定,合肥Y公司作为依照有关法律规定或者合同约定对股权转让方直接负有支付相关款项义务的单位,应为该间接股权转让的扣缴义务人。

(二)纳税义务发生时间

根据7号公告第十五条的规定,纳税义务发生时间为股权转让合同或协议生效,且境外企业完成股权变更之日,根据纳税人提交的资料,此次股权变更之日为2018年8月31日,因此纳税义务发生时间为2018年8月31日。

(三)税款计算

主管税务机关要求企业补充提供初始投资签署的协议,包括香港地区C公司、B公司、台湾地区A公司2017年度财务报表等资料。按照37号公告等相关文件规定,股权转让收入减除股权净值后的余额为股权转让所得应纳税所得额。

1.股权转让收入

(1)转让对价

合同约定B公司向合肥Y公司转让股份最终对价为25736.8万美元,按2018年8月31日汇率折合人民币为17.56亿元。

(2)调减项目

香港地区C公司资产中应归属于台湾地区D公司的部分为5490.14万美元,按49%持股比例计算,应调减2690.17万美元,折合人民币1.84亿元。据此,确认转让收入为15.72亿元。

2.股权转让成本

设立合肥Z公司时,香港地区C公司共投入资本26500万美元,其中49%来源于B公司,因此B公司股权转让成本为26500万美元×49%=12985万美元,折合人民币为8.83亿元。

3.股权转让应纳税所得额和应纳税额

股权转让应纳税所得额为15.72亿元-8.83亿元=6.89亿元,按10%的税率计算扣缴非居民企业所得税为6890万元。

四、案例启示

(一)结合实际判定合理商业目的

根据《企业所得税法》和7号公告,股权交易是否具有合理商业目的是判定间接转让在中国境内缴税的决定性因素。在7号公告出台之前,合理商业目的是一个相对来说比较主观的判断,更多依赖于税务人员的经验进行判定,容易导致操作标准不统一,给纳税人带来不确定性。7号公告明确了直接认定为不具有合理商业目的、直接认定为具有合理商业目的等情形。除此之外,还详细列举了若干条款综合分析是否具有合理商业目的,使合理商业目的的判定更具有操作性和针对性。但税企之间由于信息不对称、思考角度不同等因素,对于同一交易税企之间的判定结果往往不同。在实践中,税务机关在对间接转让进行判定时,不能仅从税收角度出发,应多方位思考其商业因素,从而作出相对合理公正的判断。

(二)完善税源监控机制

间接转让行为的税收监管难点在于股权转让方和被直接转让的企业均在境外,部分受让方也在境外。对于税务机关来说,很难掌握和了解其交易信息。本案受让方是合肥市企业,在其对外支付款项时主管税务机关顺藤摸瓜,最终掌握其交易情况并据此征税。如果股权受让方也在境外,税务机关就无法依靠传统手段掌握交易信息。这就要求税务人员对国际税收工作有高度的敏感性,关注报纸网络上的信息报道及企业架构变化。此外,税务机关应加强对来华直接投资的非居民企业的日常监管,关注居民企业股权结构、分配股息红利等情况,开展税源分析,及时发现跨境税源管理风险。

湘公网安备 43010202001085号

湘公网安备 43010202001085号