随着IPO风向的急剧变化,很多公司不得不走上借壳之路,根据Choice数据统计,目前A股市值在20亿以下的公司共计120家左右,广大小市值公司给借壳方提供了选择余地。

作为借壳上市的第一步,壳公司的选取是整个借壳操作至关重要的一环。壳公司选择的明智与否,直接关系到借壳的成败以及今后的发展,本文拟对壳公司的筛选进行简单探讨。

1壳公司的重大合规性问题

通常来讲,将标的资产注入上市公司包括以下几种操作方式:

1、重大资产出售、置换及发行股份购买资产并募集配套资金

2、非公开发行股票募集资金用于收购标的资产

3、壳公司现金收购标的资产(壳公司需有足够的现金)

其中方式1、2更为常见,因此,壳公司的选择首先要判断壳公司在操作发行股份购买资产、配套融资、非公开发行等方面是否存在实质性障碍,否则壳公司其他方面再靓丽,双方再相见恨晚,如果无法通过相应方式将标的资产注入上市公司也是徒劳。

1、发行股份购买资产

关于发行股份购买资产,对于壳公司的硬性要求是《重组办法》第43条:“上市公司及其现任董事、高级管理人员不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形,但是,涉嫌犯罪或违法违规的行为已经终止满3年,交易方案有助于消除该行为可能造成的不良后果,且不影响对相关行为人追究责任的除外。”

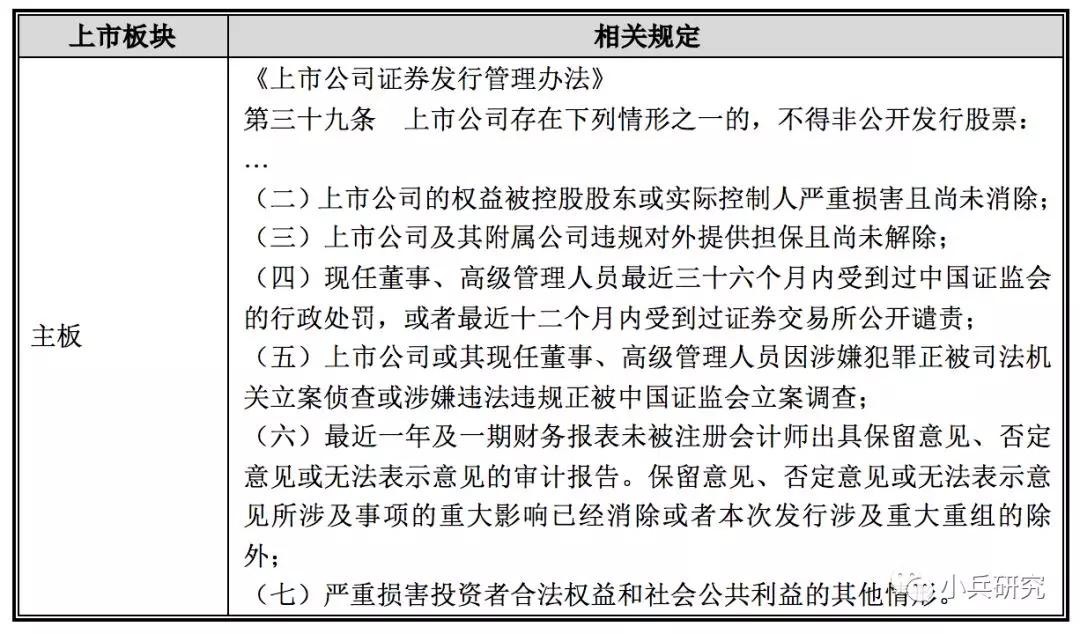

2、配套融资、非公开发行

配套融资、非公开发行对壳公司的硬性要求如下表所示:

2市值

壳公司的市值直接决定着借壳方(标的资产)股东在完成借壳后的股权比例,留给壳公司老股东的股权比例通常也是借壳方股东所付出的主要借壳成本。

市值通常在30亿以下最佳,具体取决于借壳方的估值与壳公司市值的相对情况,以及双方对于借壳的利益预期。

总体而言,壳公司市值越小,重组后借壳方股东占比越高,借壳完成后持股市值越高。

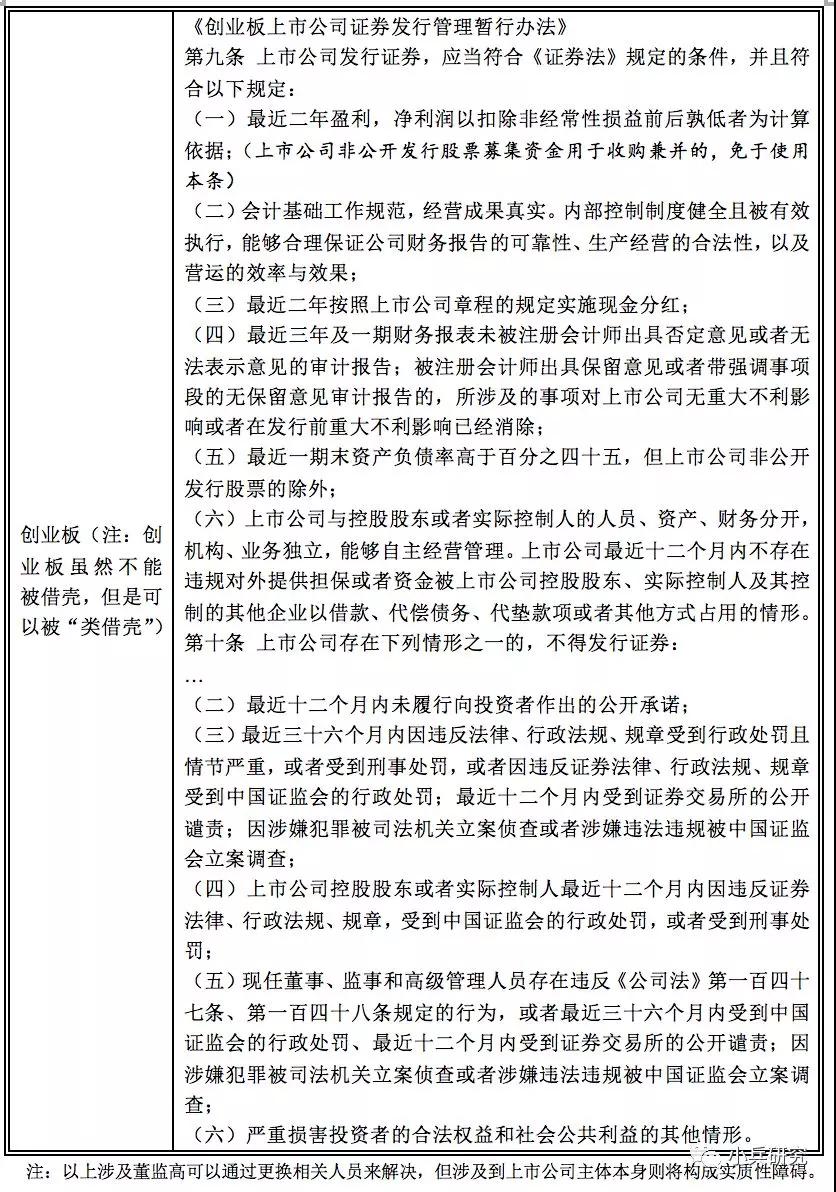

假设标的资产净利润为4亿,注入壳公司时估值为60亿(PE15倍),注入后二级市场给予其的估值为160亿(PE40倍),面对20亿和40亿的壳,重组完成后借壳方股东的股权比例及其持股市值如下所示: 由上表可见,选择20亿或40亿的壳,对于借壳方股东而言,财富差异多达24亿元之巨。

由上表可见,选择20亿或40亿的壳,对于借壳方股东而言,财富差异多达24亿元之巨。

3股权结构

1、股权集中有利于提高谈判效率

由于协议转让不受每次增持5%的限制,取得壳公司控制权时多数采取协议转让的方式。

若壳公司的股权越集中,卖方(壳公司股东)数量少相对容易谈判,否则卖方数量太多,众口难调使得难以就转让价格等关键事项达成一致意见。

2、股权集中有利于股东大会通过借壳方案

《上市公司重大资产重组管理办法》第二十四条规定,“上市公司股东大会就重大资产重组事项作出决议,必须经出席会议的股东所持表决权的2/3以上通过。上市公司重大资产重组事宜与本公司股东或者其关联人存在关联关系的,股东大会就重大资产重组事项进行表决时,关联股东应当回避表决。”

若股权集中度高,更有助于提前做好沟通工作,提高股东大会通过借壳方案的概率。

4卖壳方身份

根据深交所和上交所的《上市公司股东及董事、监事、高级管理人员减持股份实施细则》(通常称为“减持新规”),董监高在任期届满前离职的,应当在其就任时确定的任期内和任期届满后六个月内,继续遵守下列限制性规定:

(一)每年转让的股份不得超过其所持有本公司股份总数的百分之二十五;

(二)离职后半年内,不得转让其所持本公司股份;

(三)《公司法》对董监高股份转让的其他规定。

作为卖壳方的大股东通常为上市公司董事长,因此,对于担任董监高的卖方而言,其卖出股权将面临其董监高任期的限制,按照减持新规即使通过辞职也无法规避当前的任期限制,除非其任期即将结束,否则需要等待其任期结束6个月之后才能交割股权。

5公司性质

通常来讲,民企优于国企,国企上市公司运作会涉及到国资委纷繁复杂的流程和审批程序,不仅流程长而且不确定性大,操作不当甚至还会扣上侵吞国有资产的帽子,国有壳公司的管理层日后若涉及违纪方面的问题亦可能惹出更多的麻烦。

当然,国企的壳也并非一无是处,由于没有违规舞弊的动机,国企通常运行相对规范,壳公司相对干净。

6所处区域

选择不同地区的壳公司,意味着要和不同的地方政府及监管部门打交道,通常来讲,发达地区的政府部门和监管机构通常办事效率更高、更容易沟通。

此外,有些借壳方还会考虑将壳公司迁址,尽管迁址本身是极其艰难的,若当地上市公司数量本来就很少,则迁址将更是难上加难。

7主营业务

壳公司的主营业务相对单一最佳,主营业务越单一,在借壳后更容易进行剥离处理成为净壳。

借壳上市案例解析

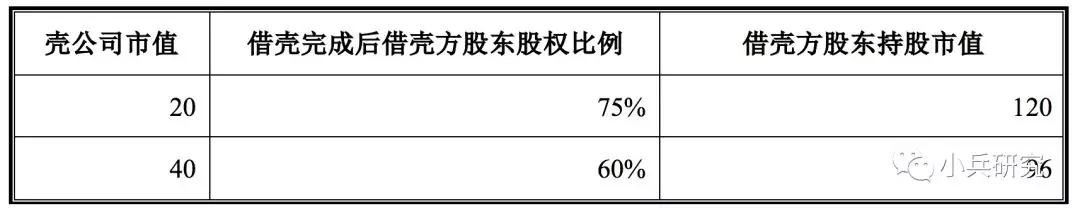

拿现在顺丰和鼎泰新材举例,顺丰现在正借壳鼎泰新材(下面简称鼎泰)在A股上市。为了方便计算假设目前鼎泰值10亿顺丰值100亿,顺丰借壳鼎泰可以解释为(分几步):

1、鼎泰原来市值10亿,想买顺丰,需要100亿现金,没有现金,那么增发股票用等值股票购买。

2. 鼎泰增发100亿用于购买顺丰,购买后此时公司总市值 110 亿, 其中顺丰占股10/11反而成为增发购买后新公司的大股东控股股东, 鼎泰占股1/11变小股东。

3. 新公司(增发购买顺丰后)有两块业务,原顺丰的快递相关业务和原鼎泰的金属相关业务,那么顺丰如何剥离原鼎泰金属相关业务(价值10亿)?这部分业务对顺丰没用。

4. 可以直接再卖给鼎泰原股东,鼎泰原股东也用新公司股份,1/11的新公司股份(也是10亿,110亿*1/11)买这部分金属业务(也是10亿),相当于分家,这样下来最后新公司顺丰占股100%(市值100亿),鼎泰还是拥有原来的资产(10亿),不过没上市了。

当然在实际操作中,第4步,一般鼎泰股东不会以刚好原价购回原金属业务资产,而是同时获得顺丰快递部分的小部分股份(比如快递部分业务5%价值5亿)作为补偿来购买原来价值10亿的金属业务资产,这5亿的差额补偿就相当于这个壳的“壳费”,这样购回后鼎泰原股东还是拥有原来的金属相关业务资产,同时多了5%的顺丰公司(下图中新2鼎泰)股份。借壳给你总要有点好处,不然为什么要借给你,在这个案例中,相当于鼎泰把壳借给顺丰,那么鼎泰在借壳前是有一个壳和10亿金属业务资产,借壳后10亿金属业务资产没变,壳没了换成价值5亿占比5%的顺丰公司(下图中新2鼎泰)的股票,这个5亿就是壳费。

为了方便理解下面附上一个简图来简要说明这个过程......

以上资产的数字只是为了方便计算和说明假设的,不具备真实性合理性。如果上面的逻辑或流程有问题欢迎留言指出,谢谢。

湘公网安备 43010202001085号

湘公网安备 43010202001085号