2023年企业所得税汇算清缴已经开始,小编给大家准备了2023年最新最全税会差异调整以及申报明细,赶快收藏学习吧!

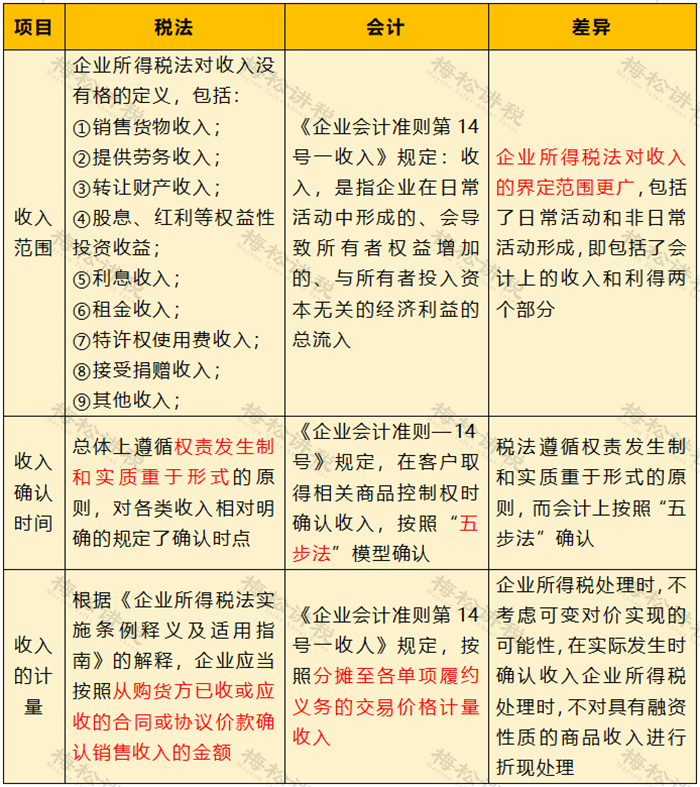

一、收入类调整事项

收入类的调整主要包括视同销售和不征税收入两大类。税会差异的原因在于税法和会计上,在收入的界定范围、确认时间和计量存在较大的区别。

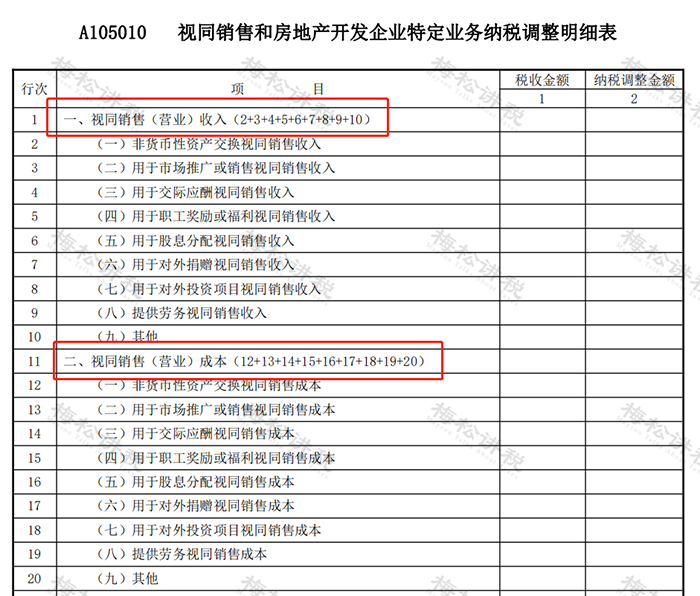

一、视同销售收入

企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务。

调增↑

A105010(手动填写);A105000

填报说明(节选):本表填报会计处理不确认销售收入,而税收规定确认为应税收入的金额。第1列“税收金额”填报税收确认的应税收入金额;第2列“纳税调整金额”等于第1列“税收金额”。

值得注意的是,纳税入在填报视同销售收入的同时,应当填写其对应的视同销售成本。因此在实务中,视同销售收入和成本的核算都务必要准确。

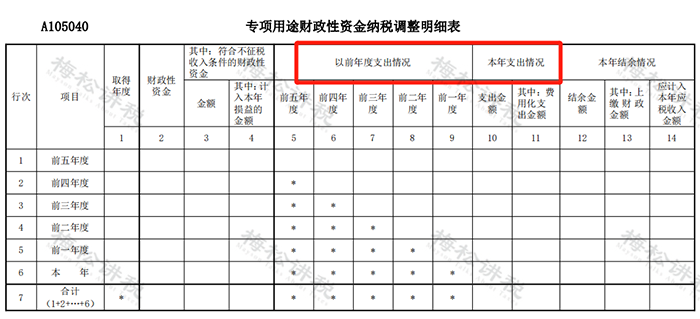

二、不征税收入

企业取得的①财政拨款;②依法取得并纳入财政管理的行政事业性收费、政府性基金;③国务院规定的其他不征税收入;应从应税总收入中减除。

调减↓

A105040(手动填写);A105000

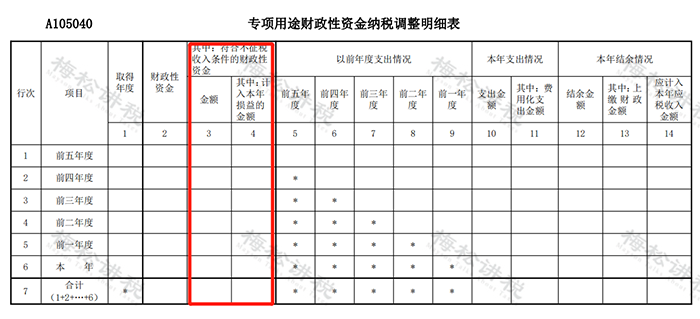

填报说明(节选):

第4列“其中:计入本年损益的金额”:填报第3列“其中:符合不征税收入条件的财政性资金”中,会计处理时计入本年(申报年度)损益的金额。本列第7行金额为《纳税调整项目明细表》(A105000)第9行“其中:专项用途财政性资金”的第4列“调减金额”。

第11列“其中:费用化支出金额”:填报纳税人历年作为不征税收入处理的符合条件的财政性资金,在本年(申报年度)用于支出计入本年损益的费用金额,本列第7行金额为《纳税调整项目明细表》(A105000)第25行“其中:专项用途财政性资金用于支出所形成的费用”的第3列“调增金额”。

同样,对于“不征税收入”对应的“成本支出”,同样需要进行纳税调整。

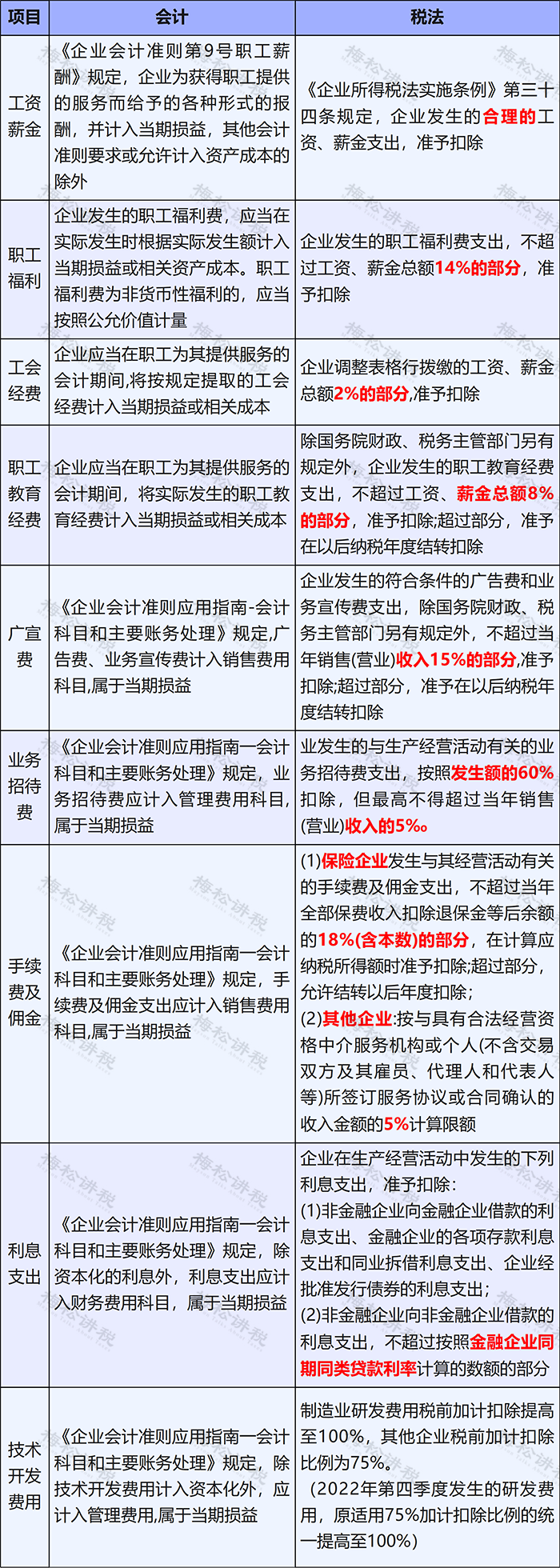

二、扣除类调整事项

扣除类调整事项相对较多,主要在于税法规定的扣除比例限制以及部分不得税前扣除的限制。

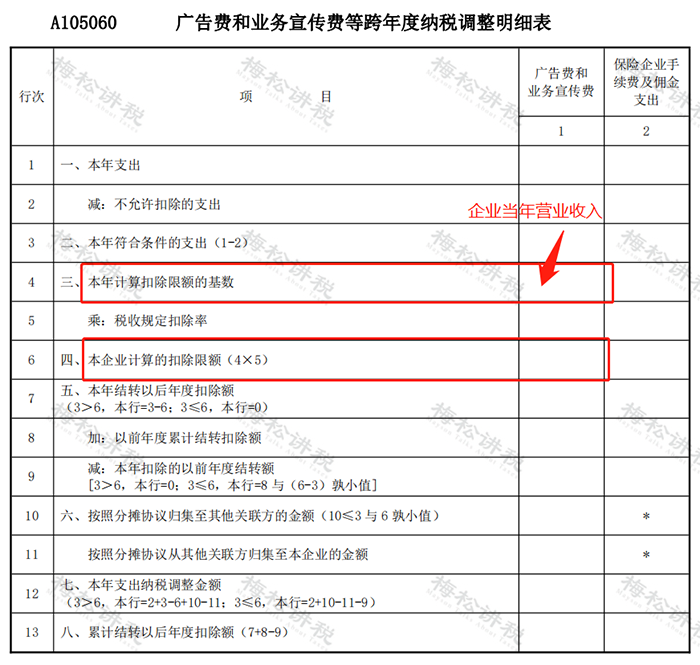

一、广告费和业务宣传费

企业发生的符合条件的广告费和业务宣传费支出,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予结转以后纳税年度扣除。

调增↑(可结转以后年度)

A105060;A105000

例外情况:

1)2011年1月1日-2025年12月31日,对化妆品制造或销售、医药制造、饮料制造(不含酒类制造)企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;

超过部分,准予结转以后纳税年度扣除;

2)烟草企业的烟草广告费和业务宣传费支出,一律不得在计算应纳税所得额时扣除。

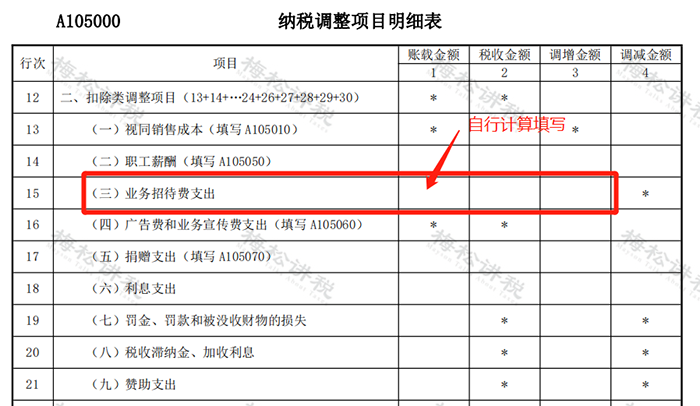

二、业务招待费支出

企业发生的与生产经营活动有关的业务招待费支出,按照实际发生额的60%扣除,但最高不得超过当年销售(营业)收入的0.5%!

调增↑

A105000

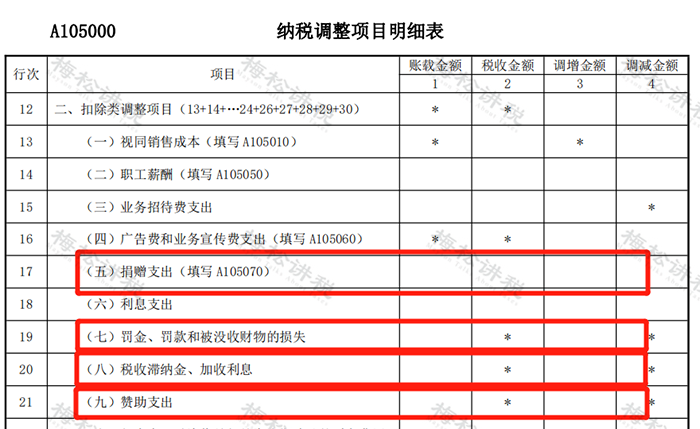

三、罚金、罚款和被没收财务的损失

罚金、罚款和被没收财物的损失计算应纳税所得额时不得扣除。

调增↑

A105000

四、税收滞纳金、加收利息

税收滞纳金、加收利息计算应纳税所得额时不得扣除。

调增↑

A105000

五、赞助支出

不符合规定的赞助支出计算应纳税所得额时不得扣除。

调增↑

A105000

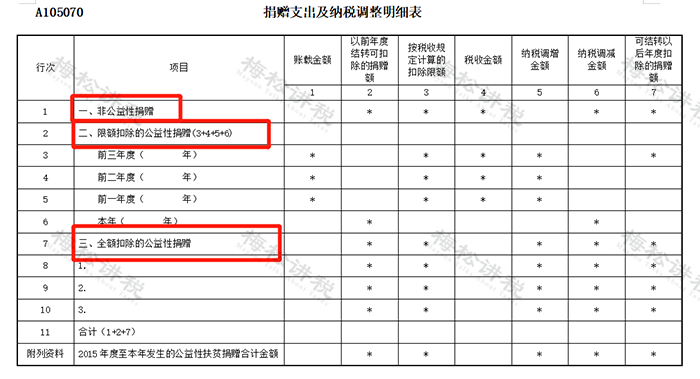

六、捐赠支出

企业实际发生的符合条件的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。超过部分准予以后三年内在计算应纳税所得额时结转扣除。

调增↑(可在三年内结转)

A105070;A105000

例外情况:

2019年1月1日-2025年12月31日,用于目标脱贫地区的扶贫捐赠支出,准予在计算应纳税所得额时据实扣除;

七、不征税收入用于支出所形成的费用

(1)企业的不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;

(2)企业的不征税收入用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。

调增↑

A105040;A105000

八、研发费用

(1)2022年10月1日—2022年12月31日期间,原适用加计扣除比例为75%的企业,统一提高加计扣除比例至100%。

(2)自2021年1月1日起,制造业企业未形成无形资产计入当期损益的,在按规定据实扣除的基础上,再按照实际发生额的100%在税前加计扣除;形成无形资产的,按照无形资产成本的200%在税前摊销。

(3)自2022年1月1日起,科技型中小企业未形成无形资产计入当期损益的,在按规定据实扣除的基础上,再按照实际发生额的100%在税前加计扣除;形成无形资产的,按照无形资产成本的200%在税前摊销。

(4)其他企业研发费用加计扣除比例为75%。

调减↓

A107012(手动填写);A107010

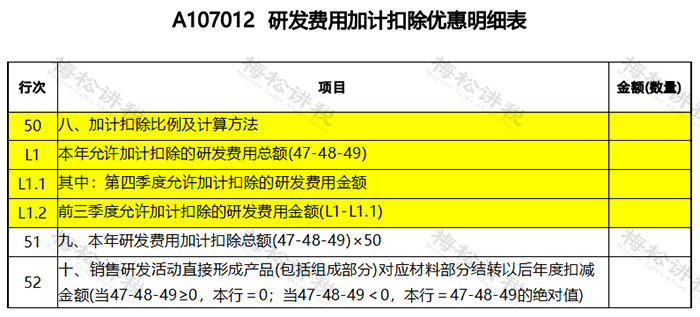

2023年,《研发费用加计扣除优惠明细表》(A107012)新增2项内容:

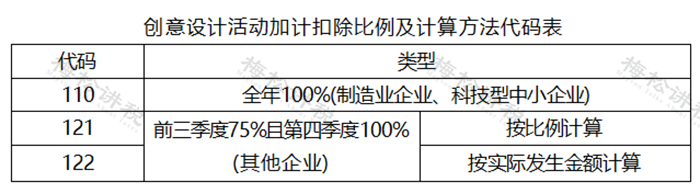

(1)将第50行“加计扣除比例”调整为“加计扣除比例及计算方法”,并相应增加研发费用加计扣除比例及计算方法代码表;

(2)增加第L1行“本年允许加计扣除的研发费用总额”、第L1.1行“第四季度允许加计扣除的研发费用金额”、第L1.2行“前三季度允许加计扣除的研发费用金额”。

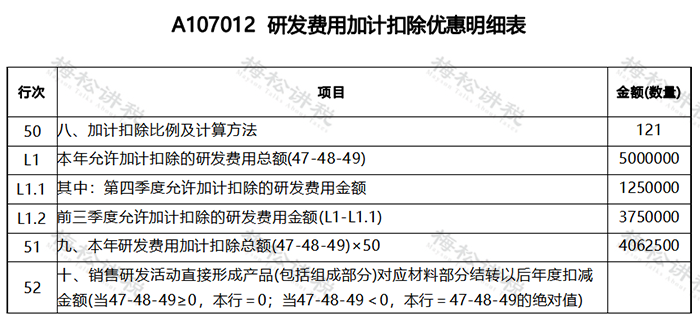

举例说明

梅松公司属于非制造企业,2022年全年发生研发费用共计500万元(其中第四季度100万元),假设均未形成无形资产,且满足研发费用加计扣除的其他条件。

则加计扣除部分相关报表填报明细如下:

温馨提示:

纳税人针对第四季度研发费用加计扣除办法,可以按比例计算或者按实际发生额计算。

资产类调整项目

一、资产折旧摊销

(1)企业在2018年1月1日至2023年12月31日,新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除;

(2)中小微企业在2022年1月1日-2022年12月31日期间,新购置的设备、器具单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除;

(3)高新技术企业在2022年10月1日-2022年12月31日期间新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除。

(1)由于税会差异,固定资产折旧享受税收优惠政策的:↓调减

(2)已享受税收优惠但会计处理仍扣除的:↑调增

A105080(手动填写);A105000

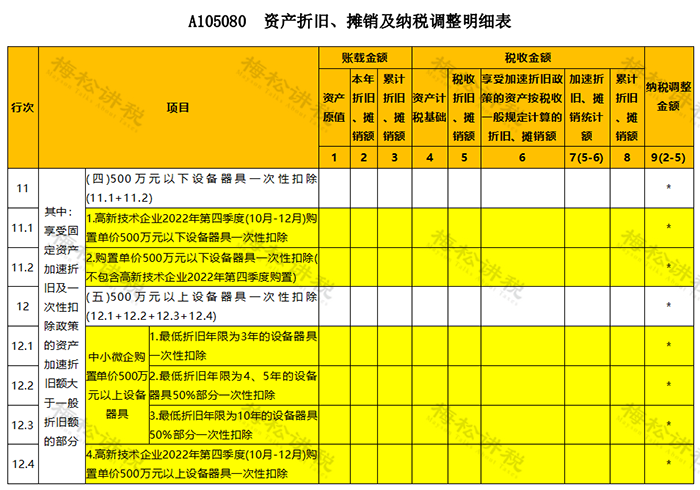

2023年,《资产折旧、摊销及纳税调整明细表》(A105080)针对2022年的新政策,新增3项内容,如下表所示 :

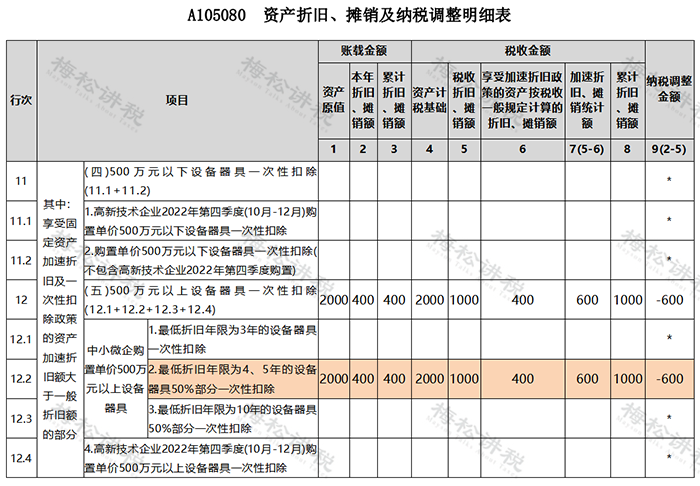

举例说明:

梅松公司属于信息传输业,2022年购进一台机器设备,总价2000万,税法规定的最低折旧年限为5年。假设梅松公司当年营收8亿元,该设备选择享受一次性扣除税收优惠,则纳税申报表填报明细如下:

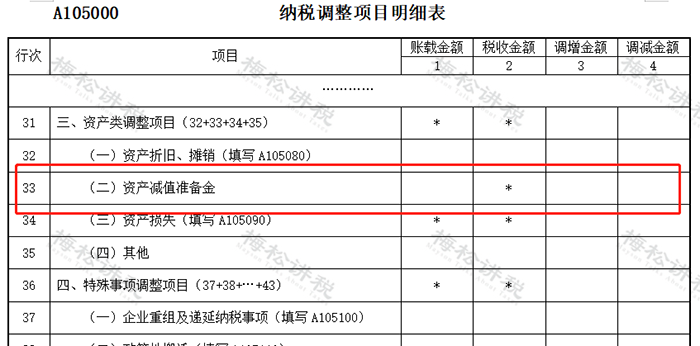

二、资产减值准备金

未经核定的准备金支出计算应纳税所得额时不得扣除。

↑调增

A105000

注:《企业所得税法》第十条第七项规定:未经核定的准备金支出不得税前扣除。《企业所得税法实施条例》第五十五条规定:企业所得税法第十条第(七)项所称未经核定的准备金支出,是指不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出。

湘公网安备 43010202001085号

湘公网安备 43010202001085号