目前拟IPO的企业,很多存在集团化业务发展的情况,控股股东或实际控制人旗下存在与发行人业务相同或相似的企业。

而IPO对同业竞争、关联交易、业务完整及独立性等较为严格的要求。因此,在企业IPO的前期规划与准备中,进行准确、合理地业务整合是至关重要的。

我们整理了2017年相关案例以供大家参考。

1 业务整合的方法

业务整合的方法

1、收购整个公司(即:股权资产)

(1)发行人与其控股股东或实际控制人控制的其他企业存在同业竞争或存在较大的关联交易的情况,为了保证发行人业务和资产的完整性,避免解决同业竞争或消除关联交易。

在一般情况下,将存在或未来将会存在同业竞争的主体纳入到发行人的合并范围内。即:发行人一般可通过支付现金或发行股份的形式,购买关联方控制或持有股份的主体,使其成为发行人的子公司。该种方式就是较为常见的同一控制下企业合并。

(2)在一部分情况下,发行人为了获取某种较为重要的专利、资产,增强公司的盈利能力,一些发行人收购了非同一控制下的股权资产,即:通常所谓的非同一控制下企业合并。

但该方式需要谨慎处理,因为这样的方式,可能会存在一些质疑。例如:其是否为了上市对净利润的要求而进行业绩的凑拼,不具有业务的合理性与持续性、收购的价格是否合理、商誉的减值测试等。

2、仅收购部分经营性资产

在实践中,往往由于被收购方存在很难解决的历史沿革、财务等相关问题,那么以上第一种方法,收购整个公司主体(股权资产)则将很难实现。

或者由于被收购主体业务体系较为庞杂,没有必要或者也没有能力收购整个公司,则一般可以通过支付现金或发行股份的形式仅收购其部分与发行人相关的经营性资产。

在该种方式下,经营性资产的转让方,需要按照资产的销售缴纳相关的税费,存在一定的税务成本。

3、收购部分经营性资产的同时,承担部分负债

对于以上两种方案之外,在业务整合中,还存在收购部分经营性资产的同时,承担部分经营性负债。这样在短期内,能够减少发行人支付较大额现金或稀释较大股份的压力。

这样的方式同样可以做到,将被收购方的经营性资产装入发行人主体内,达到业务整合的目的。

4、收购被合并方的全部净资产,被合并方注销(即:吸收合并)

吸收合并或称兼并,是指合并方(或购买方)通过企业合并取得被合并方(或被购买方)的全部净资产,合并后注销被合并方(或被购买方)的法人资格,被合并方(或被购买方)原持有的资产、负债,在合并后成为合并方(或购买方)的资产、负债。

吸收合并有利于企业内外部资源的整合;减少不公正的关联交易,促进证券市场健康发展;进一步完善公司产业链,实现公司一体化战略。

5、剥离部分资产(包括股权资产)

为了保证发行人主营业务的突出,在一些情况下也存在将与公司主营业务不相关的资产(包括股权资产)进行剥离的情况。

2 重组后需要运营的时间段要求

重组后需要运营的时间段要求

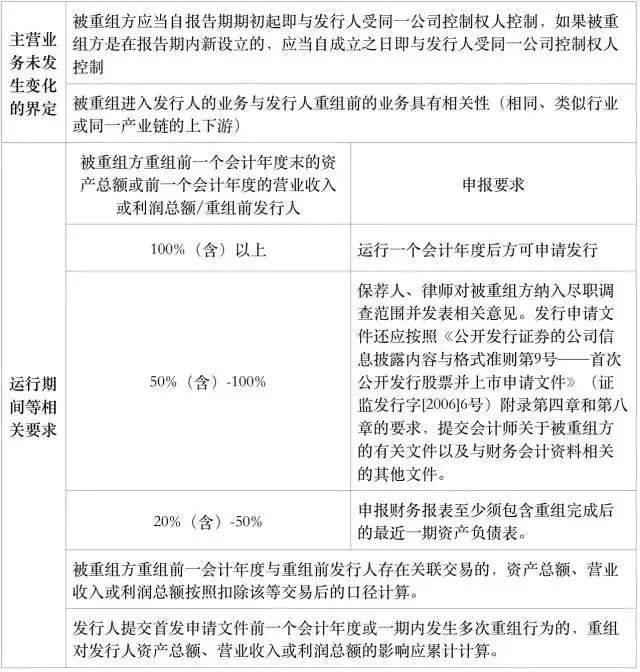

根据《首次公开发行股票并上市管理办法》第十二条发行人最近3年内主营业务没有发生重大变化的适用意见—证券期货法律适用意见第3号,对实施了同一控制下企业合并后,需要运行的时间以及如何判断主营业务是否发生了变化,进行了相关的规定。

3 案例分析

案例分析

1、收购整个公司(即:股权资产)

(1)关于同一控制下的企业合并案例

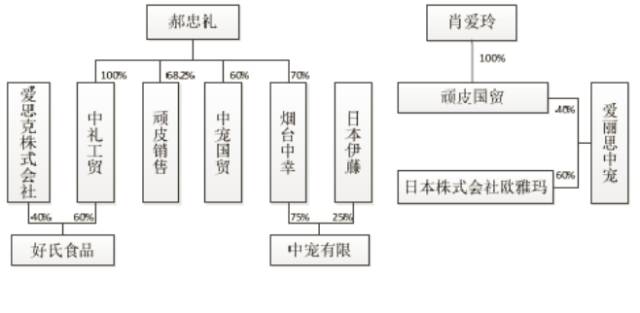

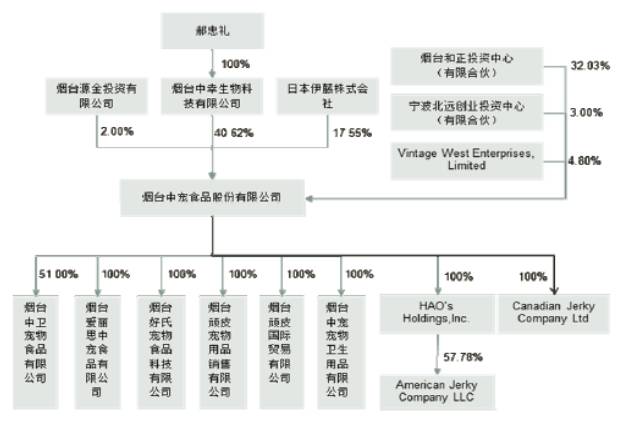

①于2017年7月过会的烟台中宠食品股份有限公司(以下简称“烟台中宠物”)在其招股说明书中,提到:“为解决同业竞争及关联交易问题,公司于2010年-2013年期间先后收购了爱丽思中宠、好氏食品、顽皮销售和顽皮国贸全部股权,收购完成后,上述四家公司成为本公司全资子公司。”

收购前各公司具体情况如下:

收购后各公司的股权机构情况如下:

②同样于2017年7月过会的宁波中大力德智能传动股份有限公司(以下简称“宁波中大力德”或“中大有限”),其实际控制人岑国建、周国英曾控制中大创远100%股权,控制宁波中大力德76.25%股份,而中大创远与宁波中大力德存在大量的关联交易,为了解决这一问题,通过同一控制下企业合并,使中大创远成为公司全资子公司。

以上类似的同一控制下企业合并,对于拟IPO企业较为常见,其成为业务整合的主要方式之一。

(2)关于非同一控制下企业的案例

于2017年过会的广州集泰化工股份有限公司(以下简称“集泰化工”),于2014年9月收购了东洋贸易。收购的主要原因为,东洋贸易拥有与不饱和聚酯树脂产品生产和销售业务相关的设备、厂房和经营资质,具有生产不饱和聚酯树脂产品的主要生产能力和条件,具备从事危险化学品生产的完整业务体系。此次收购按照《企业会计准则》中非同一控制下企业合并处理。

在集泰化工2017年更新的招股说明书中,对收购定价过程、收购日的确定、企业会计处理、发行人重组后的运行期间进行了详细的介绍。

2、仅收购部分经营性资产

于2017年1月过会的康隆达(603665),根据其招股说明书的表述:“为实现张间芳先生旗下所有劳动防护手套相关的经营性资产整合至发行人并增加营运资金,2010年12月,经上虞市对外贸易经济合作局《关于同意增资的批复》(虞外经贸资[2010]205号)批准,康隆达有限新增注册资本367.30 万美元。其中,东大针织以房屋建筑物及土地使用权出资”。实现了控股股东将生产经营的主要房产装入发行人的目的,从而满足对资产完整性的要求。

将经营性资产注入到发行人主体内,在IPO案例中的同样较为常见。在该种方式下,经营性资产的转让方,需要按照资产的销售缴纳相关的税费,存在一定的税务成本。

3、收购部分经营性资产的同时,承担部分负债

于2017年过会的湖南科力尔电机股份有限公司(以下简称“发行人”或 “湖南科力尔”或“湖南科利尔有限”),同样是存在通过承担部分经营性资产与部分经营性负债,承接了发行人的实际控制人聂葆生、聂鹏举曾控制的企业科力电机的部分与发行人相关的业务。

2010 年9 月8 日,科力尔有限注册成立。在科力尔有限成立后,科力电机召开股东大会作出决议,决定将科力电机中与电机业务相关的存货、固定资产、无形资产等经营性资产及经营性债务,以及科力电机持有的子公司深圳科力100%股权,转让给科力尔有限。2010 年11 月10 日,科力电机与科力尔有限正式签订资产出售协议,将上述经营性资产及经营性债务转让给科力尔有限。自此,科力尔有限通过收购科力电机经营性资产的方式承接了电机业务。同时,科力电机不再从事相关业务经营活动。

4、收购被合并方的全部净资产,被合并方注销(即:吸收合并)

(1)吸收合并子公司的案例

以上提到的案例中大有限(宁波中大力德),曾于2012年2月设立了全资子公司中大富川,竞拍新兴产业集群区工业用地,新建厂房,以扩大经营规模,2013 年项目建设基本完成并投入生产运营。为简化内部管理、便于财务核算,中大有限决定吸收合并中大富川,承接其土地、房产等主要资产和债权、债务及其他相关的权利。2014 年11 月28 日,中大富川注销。

在宁波中大力德的招股说明书中重点介绍了,中大有限吸收合并中大富川的过程。“2013年12月25 日,中大有限召开董事会,同意中大有限通过吸收合并的方式合并中大富川的土地、房产等主要资产。吸收合并完成后,中大富川法人主体将予以注销,由中大有限承接其债权、债务及其他相关的权利。2013年12月31日,中大富川在《现代金报》发布了吸收合并公告。2014 年7月6日,合并双方签署了《公司合并协议》。2014 年11 月28 日,慈溪市市场监督管理局核准了吸收合并事项,准予中大富川注销。”

同时,在证监会的反馈意见中,同样重点关注了吸收合并履行的程序是否完备、是否合法有效、是否经过原审批机关的批准。因此,吸收合并需要在以上几个方面进行重点的关注。

(2)吸收合并控股股东的案例

2008年1月,沈阳东软软件股份有限公司(以下简称“东软股份”)(该公司在2008年时已经为上市公司)换股吸收合并其控股股东“东软集团有限公司”。

通过这次换股吸收合并,东软股份作为合法存续公司,东软集团法人注销,股东对集团公司的出资按照一定比例全部转换为东软股份有限公司的股份,集团公司的资产、负债、权益全部并入东软股份。这种吸收合并是以上市公司存续,通过换股改变上市公司股东的过程。

5、剥离部分资产(包括股权资产)

2017年过会的上海雅仕投资发展有限公司(以下简称“雅仕投资”或“雅仕有限”),主要从事供应链物流和供应链执行贸易的业务,系为工业客户提供定制化服务的全程供应链服务商。雅仕有限曾控制或参股了从事与其供应链物流不相关的其他业务。因此,2013年,发行人对相关业务进行了整合,即雅仕有限剥离了与供应链物流不相关的农业、房地产等业务。资产剥离完成后,发行人不再持有非供应链物流相关业务的公司股权。

湘公网安备 43010202001085号

湘公网安备 43010202001085号