年关将至,一大波年终奖即将到来,相信大家在欣喜之余,一定也很关心个人所得税的缴纳,今天我们就来聊一聊全年一次性奖金如何缴纳个人所得税。

问题一

问题二

问题三

问题四

案例1

假设企业职工小王的每月工资扣除“三险一金”等专项扣除后的应税收入额为7000元,允许扣除的专项附加扣除额为1000元,没有其他收入和扣除项目,2019年12月,企业将发放全年一次性奖金42000元。请问小王取得的这笔全年一次性奖金选择用哪种计税方式?

1.选择一次性奖金单独计税:

计算步骤:

Step1:将全年一次性奖金除以12,即42000/12=3500元。

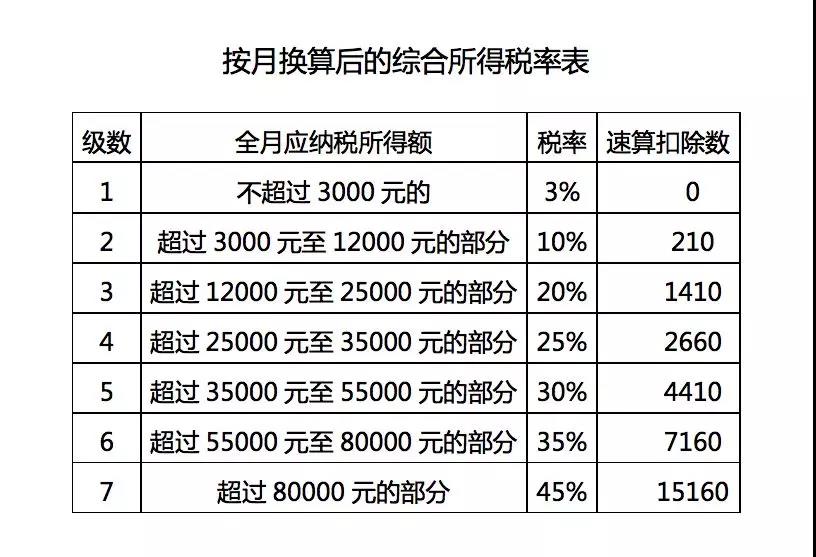

Step2:查找税率,参照《按月换算后的综合所得税率表》,3500元适用的税率为10%,速算扣除数为210元。

Step3:全年一次性奖金应纳税额=全年一次性奖金收入*适用税率-速算扣除数=42000*10%-210=3990元

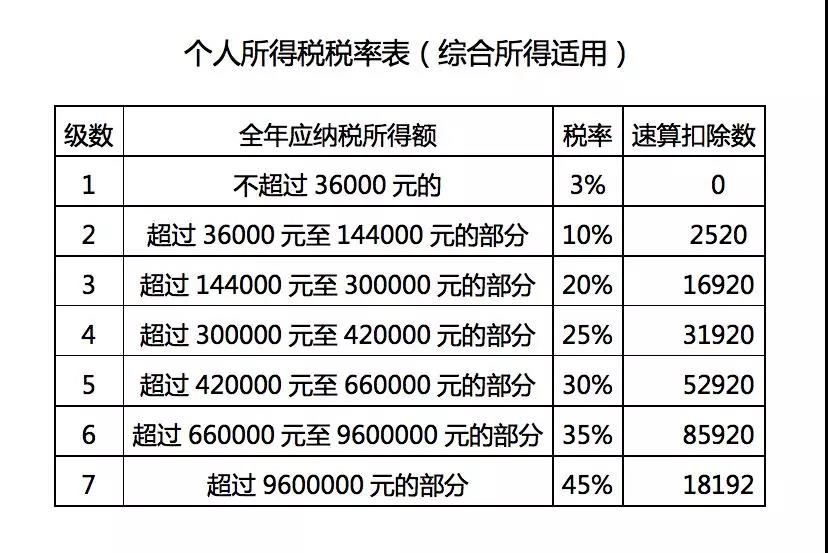

年度综合所得应纳税额=(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)*适用税率-速算扣除数=(7000*12-0-5000*12-0-1000*12-0)*3%-0=360元。

全年合计应缴纳个人所得税=全年一次性奖金应纳税额+年度综合所得应纳税额=3990+360=4350元。

2.选择并入当年度综合所得计税

并入后的年度综合所得=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=(7000*12+42000)-0-5000*12-0-1000*12-0=54000元。

全年合计应缴纳个人所得税=并入后的年度综合所得*适用税率-速算扣除数=54000*10%-2520=2880元。

本案例中,两种计税方法相比,将全年一次性奖金并入当年综合所得计税所缴纳个人所得税相对较少。

案例二

假设企业职工小王的每月工资扣除“三险一金”等专项扣除后的应税收入额为15000元,允许扣除的专项附加扣除额为1000元,没有其他收入和扣除项目,2019年12月,企业将发放全年一次性奖金42000元。请问小王取得的这笔全年一次性奖金选择用哪种计税方式?

1.选择全年一次性奖金单独计税:

计算步骤:

Step1:将全年一次性奖金除以12,即42000/12=3500元。

Step2:查找税率,参照《按月换算后的综合所得税率表》,3500元适用的税率为10%,速算扣除数为210元。

Step3:全年一次性奖金应纳税额=全年一次性奖金*适用税率-速算扣除数=42000*10%-210=3990元。

年度综合所得应纳税额=(累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除)*适用税率-速算扣除数=(15000*12-0-5000*12-0-1000*12-0)*10%-2520=8280元。

全年合计应缴纳个人所得税=全年一次性奖金应纳税额+年度综合所得应纳税额=3990+8280=12270元。

2.选择并入当年度综合所得计税

并入后的年度综合所得=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=(15000*12+42000)-0-5000*12-0-1000*12-0=150000元。

全年合计应缴纳个人所得税=并入后的年度综合所得*适用税率-速算扣除数=150000*20%-16920=13080元。

本案例中,两种计税方法相比,小王可以选择将全年一次性奖金单独计税。

问题五

问题六

来源/上海税务

湘公网安备 43010202001085号

湘公网安备 43010202001085号